Mới đây, CTCP Tập đoàn Đất Xanh (HoSE: DXG) đã vướng vào lùm xùm khi nhận được đơn tố cáo liên quan đến lô trái phiếu do công ty liên kết phát hành, điều này đang ảnh hưởng trực tiếp đến thị giá của mã DXG trên thị trường.

Dù đã lên tiếng đính chính đơn tố cáo sai sự thật nhưng tỉ lệ đòn bẩy tài chính của doanh nghiệp cũng đang khiến nhiều nhà đầu tư đặc biệt quan tâm.

Ưa thích huy động vốn từ kênh ngân hàng

Theo báo cáo tài chính quý I/2024, nợ phải trả của Đất Xanh đạt 14.164 tỷ đồng, giảm nhẹ 3% so với đầu kỳ. Trong đó, cơ cấu nợ vay chiếm 5.206 tỷ đồng, chủ yếu là vay nợ ngắn hạn.

Xét cơ cấu nợ vay ngân hàng, đến cuối quý I/2024, Đất Xanh đang vay nợ tại 14 ngân hàng Việt Nam và chi nhánh ngân hàng nước ngoài, với tổng số nợ vay là 3.693 tỷ đồng, chiếm tới 71% tổng nợ vay của doanh nghiệp. Các khoản nợ vay ngân hàng chủ yếu để bổ sung vốn lưu động, mua tài sản, tài trợ dự án…

Cụ thể, Đất Xanh đã vay nợ ngắn và dài hạn lớn nhất tại VPBank với dư nợ lên đến 1.834 tỷ đồng (tính đến cuối tháng 3/2024). Xếp thứ hai về vị trí ngân hàng cho Đất Xanh vay nợ nhiều nhất là Vietinbank với 1.138 tỷ đồng.

Ngoài ra, Đất Xanh vẫn đang vay nợ tại hàng loạt ngân hàng, như VRB 136,8 tỷ đồng; BIDV 82,4 tỷ đồng; Vietcombank 40,9 tỷ đồng; TPBank hơn 7,1 tỷ đồng; First Commercial Bank 75,7 tỷ đồng; MSB 144,1 tỷ đồng; Techcombank 39,7 tỷ đồng…

Bên cạnh đó, Đất Xanh còn huy động hàng nghìn tỷ đồng dưới hình thức phát hành trái phiếu cho các công ty chứng khoán, ngân hàng.

Đơn cử có thể kể đến dư nợ trái phiếu tại VPBank là gần 950 tỷ đồng, trái phiếu chuyển đổi tại Công ty Chứng khoán Bản Việt là 48 tỷ đồng, Công ty Quản lý quỹ đầu tư MB là 52 tỷ đồng, Chứng khoán JB Việt Nam là 205 tỷ đồng, Công ty Chứng khoán Vietinbank là 200 tỷ đồng.

Hiện trên thị trường, Đất Xanh đang lưu hành duy nhất một lô trái phiếu được chào bán công khai mã DXGH2125002 với tổng giá trị huy động là 200 tỷ đồng được phát hành vào tháng 12/2021 và sẽ đáo hạn vào cuối năm 2025.

Như vậy có thể thấy, kênh huy động vốn ưa thích của Đất Xanh là ngân hàng, ngoài ra có huy động thêm ở kênh trái phiếu nhưng không đáng kể so với khối nợ vay ngân hàng đồ sộ.

Vừa qua, công ty lại tiếp tục chia sẻ dự định vay vốn, bảo lãnh, thế chấp, cầm cố tài sản tại ngân hàng với tổng hạn mức là 4.700 tỷ đồng trong năm nay - đây là con số vay nợ rất lớn, vượt cả tổng nợ vay ngân hàng của công ty tính đến cuối quý I/2024. Đất Xanh vẫn chưa công bố chi tiết về các điều khoản của khoản vay, bảo lãnh, thế chấp, cầm cố tài sản cho ngân hàng của khoản vay này.

Mạnh tay rót vốn cho công ty con

Ngoài việc vay nợ qua kênh ngân hàng và trái phiếu, tháng 6/2024 vừa qua công ty cũng đã thông qua kế hoạch phát hành 150,1 triệu cổ phiếu với giá 12.000 đồng/cổ phiếu dành cho cổ đông hiện hữu.

Dự kiến, số tiền thu được từ đợt phát hành này sẽ đạt khoảng 1.801,6 tỷ đồng. Trong đó, Đất Xanh dự định góp thêm 1.358 tỷ đồng vào CTCP Đầu tư Kinh doanh Bất động sản Hà An, thời gian triển khai dự kiến từ quý III - IV/2024 đến năm 2025.

Trước đó vào hồi đầu năm 2024, Đất Xanh cũng đã thực hiện chào bán thành công hơn 101 triệu cổ phiếu với giá 12.000 đồng/cổ phiếu, thu về hơn 1.220 tỷ đồng, trong đó 1.118,5 tỷ đồng dùng để góp vốn vào Hà An.

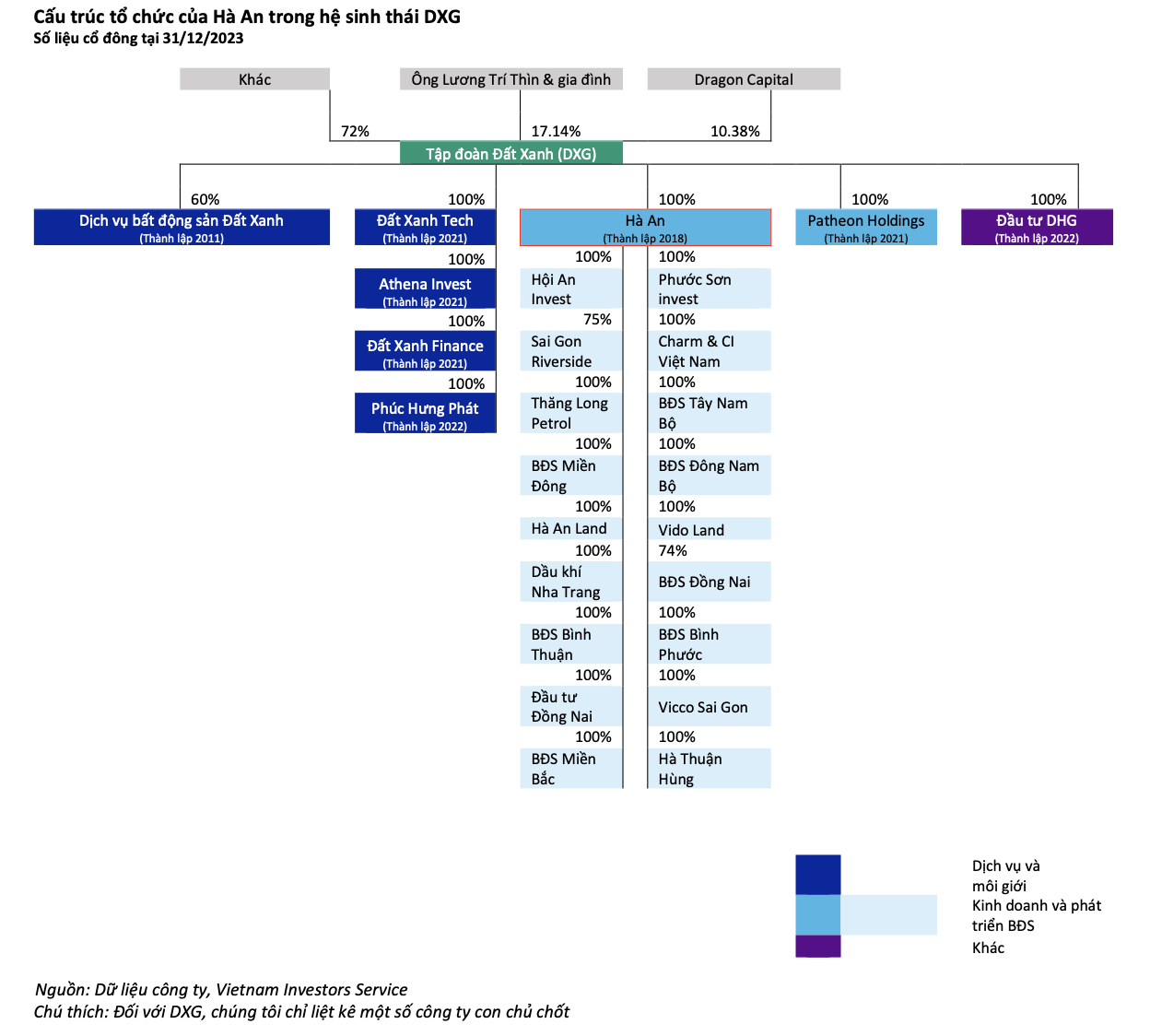

Mặc dù bản thân đang “gánh” trên vai khoản vay nợ đồ sộ nhưng thời gian qua, Đất Xanh rất mạnh tay rót vốn vào Hà An – công ty con lớn nhất của Đất Xanh với tỉ lệ sở hữu tuyệt đối 100%.

Được thành lập vào năm 2018 dưới vai trò một công ty dự án của Đất Xanh, Hà An đã trở thành công ty chịu trách nhiệm chính trong mảng phát triển bất động sản của Đất Xanh. Từ năm 2019, Đất Xanh đã góp vốn và chuyển nhượng các dự án về Hà An để phát triển và thương mại hoá.

Nguồn: VIS Rating.

Ngày 29/5/2024, Công ty Xếp hạng tín nhiệm Đầu tư Việt Nam (VIS Rating) đã công bố xếp hạng tín nhiệm tổ chức phát hành dài hạn ở mức BBB với Hà An. Qua đó tiết lộ một số thông tin về tình hình tài chính cũng như tỉ lệ đòn bẩy tài chính của doanh nghiệp.

Theo báo cáo đánh giá của VIS Rating, mức xếp hạng BBB phản ánh năng lực độc lập của Hà An ở mức trung bình. Đáng chú ý, mức đòn bẩy và tỉ lệ bao phủ nợ của Hà An được đánh giá ở mức “dưới trung bình”, thể hiện điểm đòn bẩy “mạnh” nhưng tỉ lệ bao phủ nợ “rất yếu” của công ty này.

Cụ thể, điểm đòn bẩy mạnh của Hà An phản ánh lượng vốn chủ sở hữu đáng kể được DXG rót vào từ năm 2018 để hỗ trợ công ty trong đầu tư và phát triển kinh doanh, cũng như trả nợ đến hạn.

Nợ phải trả của Hà An tính đến cuối năm 2023 đạt 12.940 tỷ đồng, giảm nhẹ so với năm liền kề trước đó. Trong đó, dư nợ trái phiếu chỉ chiếm hơn 1.194 tỷ đồng. Doanh nghiệp này còn duy nhất 1 lô trái phiếu đang lưu hành là HAACH2226001 với tổng giá trị phát hành là 210 tỷ đồng, sẽ đáo hạn vào giữa năm 2026.

Trong khi đó, tỉ lệ bao phủ nợ “rất yếu” của Hà An chủ yếu do dòng tiền từ hoạt động kinh doanh âm do doanh số bán dự án tương đối yếu đi trong 2 năm vừa qua và mức chi tiêu vốn lớn để phát triển dự án mới. CFO (dòng tiền hoạt động)/Nợ của Công ty ở mức -22% vào năm 2023.

Tỉ lệ bao phủ lãi vay được đo bằng EBIT (lợi nhuận trước lãi vay và thuế)/Chi phí lãi vay ở mức 1,5 lần vào năm 2023, thấp hơn nhiều so với mức trung bình ngành là 2,9 lần.

Tuy nhiên VIS Rating cũng đưa ra nhận định trong 12-18 tháng tới, các chỉ số tỉ lệ bao phủ nợ thấp của Hà An sẽ được cải thiện một phần.

Nguyên do bởi “Hà An là công ty con lớn nhất của DXG xét về mặt tài sản và chúng tôi cho rằng, DXG có nguồn tài chính hạn chế từ các bộ phận khác của Tập đoàn để có thể hỗ trợ đặc biệt cho Hà An”, VIS Rating nêu.