Lăng kính chứng khoán 11/9: Có nguy cơ điều chỉnh sâu hơn

Áp lực bán vẫn chi phối và thị trường chứng khoán tiếp tục đối mặt với nguy cơ điều chỉnh sâu hơn nếu không có sự cải thiện rõ rệt về dòng tiền.

Nhận định đầu tư:

Chứng khoán Sài Gòn – Hà Nội (SHS): Trong ngắn hạn, nhà đầu tư không giải ngân mua đuổi. Tuy nhiên với VN-Index ở vùng giá hiện tại nhà đầu tư có thể xem xét, cân nhắc gia tăng, mở rộng danh mục theo dõi giải ngân khi chỉ số VN-Index kiểm định vững chắc biên độ dưới 1.250 - 1.255 điểm của kênh tích lũy trung hạn, với kỳ vọng thị trường sẽ cải thiện tốt hơn, dòng tiền có thể gia tăng trở lại sau khi Fed bắt đầu có quyết định giảm lãi suất trong kỳ họp tuần sau.

Mục tiêu đầu tư nên hướng tới các mã cổ phiếu đầu ngành, có kết quả kinh doanh quý II tăng trưởng tốt, triển vọng kết quả kinh doanh quý III tăng trưởng tích cực.

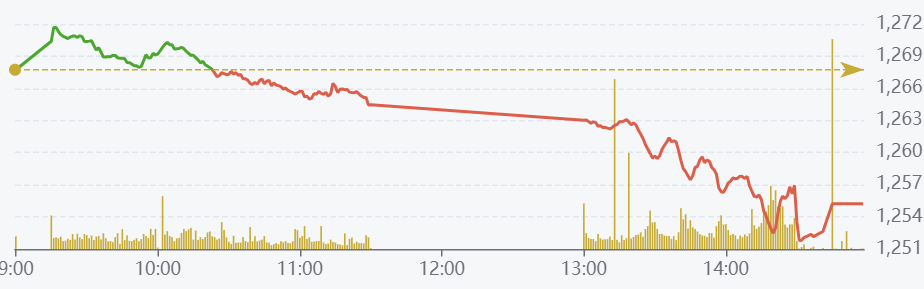

Diễn biến chỉ số VN-Index ngày 10/9 (Nguồn: FireAnt).

Chứng khoán Beta: Trong bối cảnh thị trường thiếu vắng trụ đỡ và áp lực bán gia tăng, nhà đầu tư cần thận trọng hơn khi ra quyết định giao dịch. Các chỉ báo kỹ thuật hiện đang cho thấy tín hiệu tiêu cực, có thể báo hiệu xu hướng giảm điểm tiếp diễn.

Việc duy trì sự kiên nhẫn và chờ đợi các tín hiệu rõ ràng hơn là rất quan trọng để tránh rủi ro không cần thiết. Để đảm bảo an toàn vốn, nhà đầu tư nên tập trung vào việc quản lý rủi ro chặt chẽ.

Có thể cân nhắc giảm tỉ trọng cổ phiếu hoặc tạm thời đứng ngoài thị trường cho đến khi xuất hiện các dấu hiệu xác nhận xu hướng phục hồi. Ngoài ra, việc duy trì kỷ luật giao dịch là điều cần thiết để tránh thua lỗ trong giai đoạn biến động mạnh này.

Chứng khoán Asean (Aseansc): Áp lực bán vẫn chi phối và thị trường tiếp tục đối mặt với nguy cơ điều chỉnh sâu hơn nếu không có sự cải thiện rõ rệt về dòng tiền.

Nhà đầu tư tiếp tục giữ tỉ trọng trung bình, tập trung vào nhóm cổ phiếu có lợi thế cạnh tranh dài hạn và chờ đợi tín hiệu xác nhận từ xu hướng.

Khuyến nghị đầu tư

- TPB (Ngân hàng TMCP Tiên Phong): Chờ bán.

TPB đã nhận được chấp thuận của Ngân hàng Nhà nước Việt Nam về việc phát hành cổ phiếu trả cổ tức tỉ lệ 20% để nâng vốn điều lệ từ 22.016 tỷ đồng lên 26.419 tỷ đồng.

Ngân hàng đang làm các thủ tục cần thiết để thực hiện việc này trong năm nay. Quý II/2024, TPB đạt lợi nhuận sau thuế 1.523 tỷ đồng, tăng trưởng 18% so với cùng kỳ nhờ tín dụng tăng trưởng trở lại, NIM cải thiện và chi phí hoạt động giảm mạnh kết quả từ việc mạnh tay cắt giảm nhân sự.

Theo TCBS,nhà đầu tư có thể tiếp tục nắm giữ cổ phiếu và chờ cơ hội để chốt lời.

- VRE (CTCP Vincom Retail): Khả quan. Giá mục tiêu 1 năm là 25.200 đồng/cổ phiếu, tăng 28% so với hiện tại.

SSI Research dự báo tăng trưởng về giá cho thuê và công suất thuê thấp hơn trong năm 2025; nợ ròng cao hơn tính tại cuối quýII/2024; và chiết khấu định giá do lo ngại của các nhà đầu tư về việc cho Vinhomes mượn tài sản và các khoản cho Vinfast vay mượn.

VRE vẫn là đơn vị dẫn đầu thị trường trong mảng cho thuê trung tâm thương mại (TTTM), với 86 TTTM hiện hữu cũng như các TTTM mới đang được phát triển trên khắp cả nước. Do đó, công ty được hưởng lợi lớn từ sự gia tăng của nhóm dân số có thu nhập trung bình tại Việt Nam trong tương lai.

Trong năm 2024, TCBS kỳ vọng VRE sẽ đạt doanh thu và lợi nhuận sau thuế lần lượt là 9.260 tỷ đồng (giảm 5,4% so với cùng kỳ) và 4.140 tỷ đồng (giảm 6,2% so với cùng kỳ).

Đối với năm 2025, TCBS kỳ vọng VRE sẽ khai trương 3 TTTM mới song hành với các dự án Vinhomes tại cả Hải Phòng và Hà Nội, bao gồm VMM Ocean Park 2. Do đó doanh thu và lợi nhuận sau thuế năm 2025 lần lượt đạt 9.350 tỷ đồng (tăng 0,9% so với cùng kỳ) và 4.390 tỷ đồng (tăng 6,1% so với cùng kỳ).

Link nội dung: https://doanhnghiepcuocsong.vn/lang-kinh-chung-khoan-119-co-nguy-co-dieu-chinh-sau-hon-a166551.html