GMK chịu gánh nặng trái phiếu

Hội đồng quản trị Công ty cổ phần GKM Holdings (mã ck: GKM) mới đây ra Nghị quyết lấy ý kiến người sở hữu trái phiếu bằng văn bản về phương án kéo dài kỳ hạn trái phiếu GKMH2124001 thêm 24 tháng, tương ứng ngày đáo hạn là 20/09/2026.

Theo lịch trình, ngày chốt danh sách trái chủ là 10/9, thời hạn cuối để trái chủ gửi trả lời phiếu lấy ý kiến là 9h ngày 18/9. Sau đó, biên bản kiểm phiếu và nghị quyết về việc lấy ý kiến trái chủ bằng văn bản dự kiến công bố trong ngày 19/9. Tuy nhiên, đến nay công ty chưa có công bố về kết quả.

Theo HNX, đây là trái phiếu duy nhất đang lưu hành của GKM, phát hành ngày 20/09/2021, giá trị huy động 100 tỷ đồng. Mục đích là nhằm bổ sung vốn lưu động cho hoạt động sản xuất kinh doanh, đầu tư tài chính và đầu tư dự án nhà máy nhôm Khang Minh tại tỉnh Hà Nam.

Trái phiếu phân bổ cho nhà đầu tư chứng khoán chuyên nghiệp, có kỳ hạn ban đầu là 36 tháng đến 20/09/2024, lãi suất 12,6%/năm, thanh toán mỗi 3 tháng. Trái phiếu thuộc loại không chuyển đổi, không kèm chứng quyền và được đảm bảo bằng 7 triệu cổ phiếu GKM.

Công ty cổ phần Chứng khoán APG (mã ck: APG) làm tư vấn phát hành, đại lý phát hành, đăng ký, lưu ký, quản lý chuyển nhượng, quản lý tài sản đảm bảo cho trái phiếu này. APG cũng đang là cổ đông lớn khi sở hữu hơn 5 triệu cổ phiếu GKM, tương ứng tỷ lệ 16,08%.

Báo cáo tài chính bán niên 2024 của GKM Holdings ghi nhận khoản nợ vay trái phiếu trị giá gần 45 tỷ đồng đáo hạn ngày 20/9, nghĩa là công ty đã mua lại 55 tỷ đồng. Cùng với đó, trên báo cáo bán niên 2024 của APG cũng ghi nhận khoản đầu tư gần 44,2 tỷ đồng vào trái phiếu GKM.

Trước đó, trong tháng 6/2024, Hội đồng quản trị GKM thông qua phương án phát hành trái phiếu mới GKMH2427001 có giá trị tối đa không quá 44,9 tỷ đồng, bằng với giá trị còn lại của trái phiếu GKMH2124001.

Lô trái phiếu mới nhằm cơ cấu lại nợ, bao gồm thanh toán tiền gốc, lãi trái phiếu đến hạn hoặc mua lại trước hạn và cũng do chứng khoán APG làm tổ chức tư vấn, đại lý phát hành và đại diện người sở hữu trái phiếu.

Trái phiếu có kỳ hạn 36 tháng, lãi suất cố định 11%/năm, thanh toán mỗi 12 tháng, thuộc loại không chuyển đổi, không kèm chứng quyền, không có tài sản bảo đảm. Tuy nhiên, đến nay GKM vẫn chưa công bố kết quả đợt phát hành.

Khang Minh Group được thành lập 2010, hoạt động trong lĩnh vực sản xuất gạch và đá thạch anh. Vào cuối năm trước, công ty có những thay đổi nhân sự thượng tầng và đổi tên từ Khang Minh Group thành GKM Holdings.

Công ty chuyển đổi lĩnh vực kinh doanh, rút vốn mảng kinh doanh chủ chốt đá và nhôm tại 2 công ty con gồm Công ty cổ phần đá thạch anh Khang và Công ty cổ phần nhôm Khang Minh. Thay vào đó, doanh nghiệp xác định hoạt động cốt lõi là đầu tư tài chính hướng tới trở thành tập đoàn tư nhân đầu tư và quản lý vốn.

Tại kỳ họp Đại hội đồng cổ đông thường niên 2024, cổ đông công ty đã phê duyệt kế hoạch tăng vốn từ gấp đôi từ 314 tỷ đồng lên 626 tỷ đồng thông qua nhiều phương án. Đó là phát hành 2 triệu cổ phiếu từ vốn chủ sở hữu, 1,67 triệu cổ phiếu ESOP, 17,6 triệu cho cổ đông hiện hữu giá 10.000 đồng/cổ phiếu và 10 triệu cổ phiếu riêng lẻ giá tối thiểu 11.000 đồng/cổ phiếu.

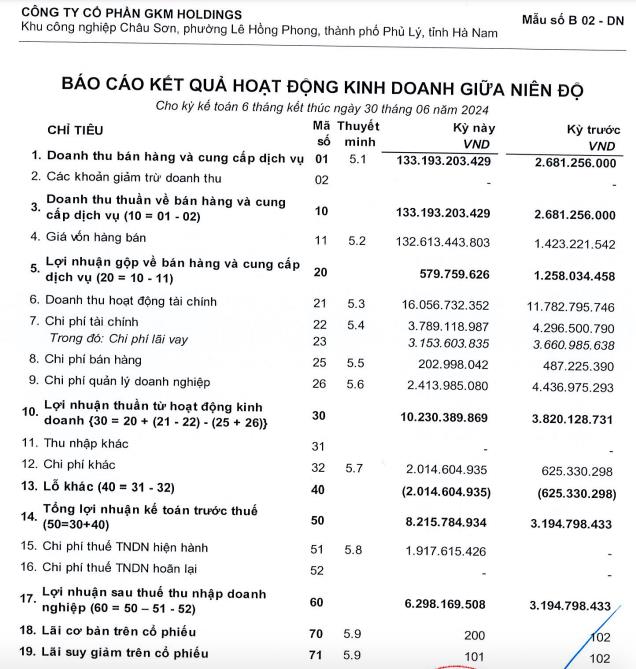

Lãi sau thuế tăng gần gấp 2 lần

Về kết quả kinh doanh, trong 6 tháng đầu năm, công ty GKM ghi nhận 133 tỷ đồng doanh thu, gấp 51 lần so với cùng kỳ năm trước. Doanh thu đột biến là nhờ mở rộng thêm ngành nghề kinh doanh buôn bán vật liệu xây dựng, buôn bán gạo theo định hướng mới của Đại hội đồng cổ đông và Ban lãnh đạo.

Khấu trừ chi phí, giá vốn, GKM báo lãi sau thuế gần 6,3 tỷ đồng, gần gấp 2 lần nửa đầu năm 2023. Nguyên nhân phần lớn là nhờ hoạt động thoái vốn Công ty cổ phần Đá Thạch Anh Khang Minh.

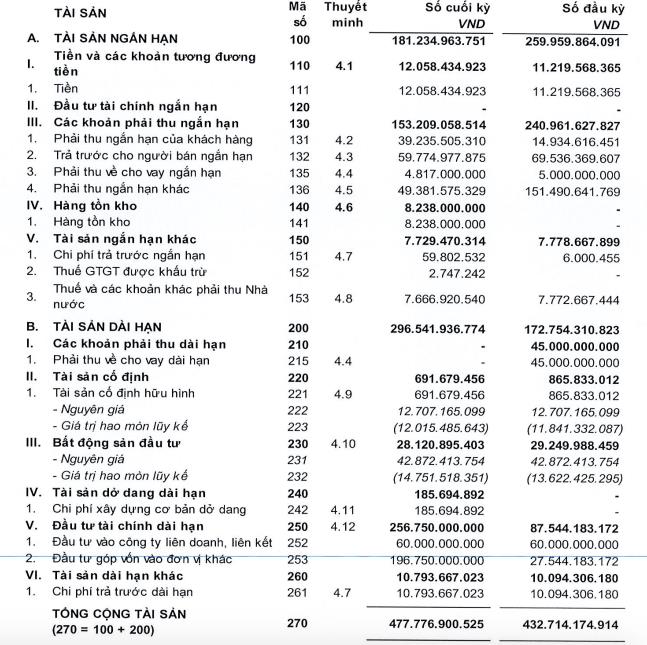

Tính đến cuối quý II/2024, công ty có tổng tài sản gần 478 tỷ đồng, tăng 45 tỷ đồng so với đầu năm. Tiền, các khoản tương đương tiền tăng nhẹ lên mức 12 tỷ đồng.

Hai khoản mục chiếm phần lớn tài sản là khoản phải thu 153,2 tỷ đồng (tỷ trọng 32%) và đầu tư tài chính dài hạn 256,8 tỷ đồng (tỷ trọng 53%).

Tổng nợ phải trả tăng 40% so với đầu năm, lên mức 135,1 tỷ đồng, toàn bộ là nợ ngắn hạn, không ghi nhận nợ dài hạn.

Vốn chủ sở hữu ghi nhận tại 342,6 tỷ đồng, tăng nhẹ so với đầu năm. Lợi nhuận sau thuế chưa phân phối đạt 19,8 tỷ đồng.

Trên thị trường chứng khoán, cổ phiếu GKM 'bốc hơi' 46% từ 40.600 đồng/cổ phiếu đầu tháng 8 xuống 22.000 đồng/cổ phiếu trong hơn 1 tháng. Chốt phiên giao dịch ngày 24/9, cổ phiếu GKM giảm hết biên độ về 19.900 đồng/cổ phiếu.